ファクタリングを利用したいけれど、違法じゃないの?

闇金のような怖い業者が運営しているイメージがあって不安……

資金調達を急いでいる経営者・個人事業主にとって、ファクタリングは非常に便利なサービスです。しかし、ネット上で「ファクタリング 違法」「給与ファクタリング 逮捕」といったニュースを目にして、利用を躊躇している方も多いのではないでしょうか。

結論から言うと、一般的な事業用ファクタリングは違法性はなく、民法に基づいた正当な契約(合法)なんです。

ですが、残念ながら「ファクタリングを装った違法業者(ヤミ金)」が紛れ込んでいるのも事実です。

この記事では、なぜファクタリングが合法と言えるのかの法的根拠と、危険な違法業者を一発で見抜くためのチェックリストをわかりやすく解説します。

正しい知識を身につけ、安全に資金調達を行いましょう。

ファクタリングに違法性はない!合法である「法的根拠」を解説

お金を借りるわけではないのに資金調達できるって、本当に法律的に大丈夫なの?

この疑問を解消するために、まずはファクタリングが合法である法的根拠を明確にします。

民法第466条「債権の譲渡性」が根拠

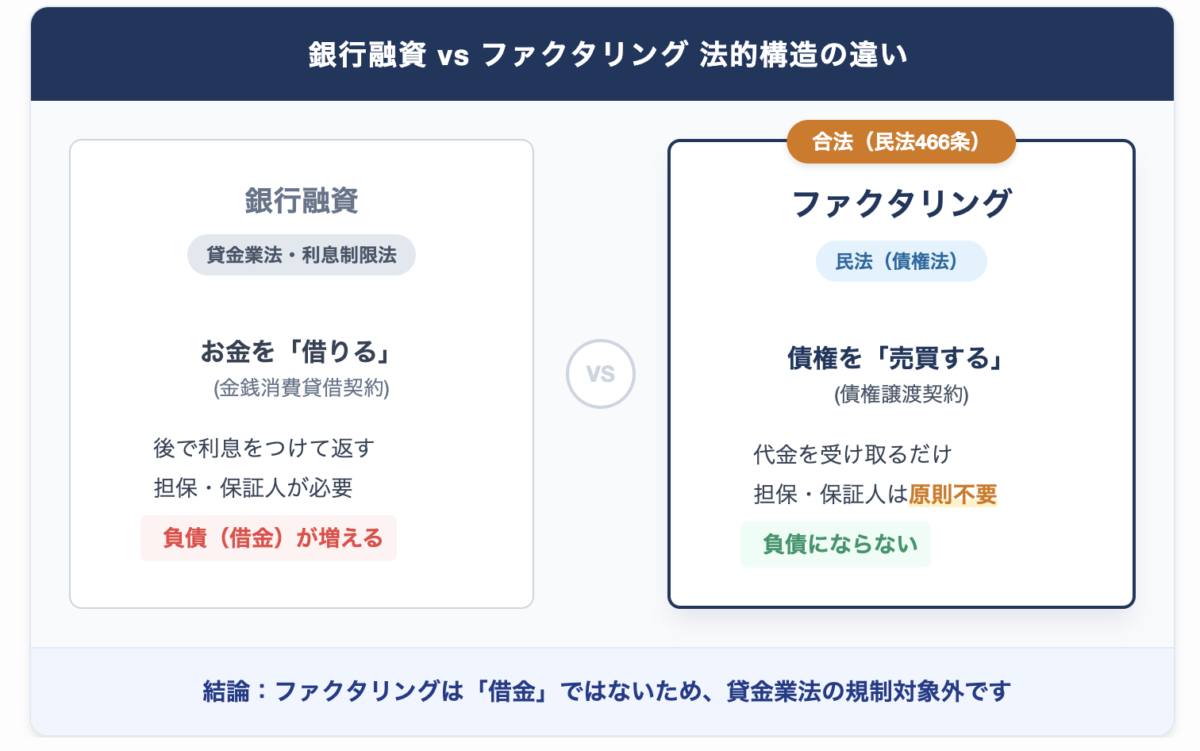

ファクタリングは、法律用語で「債権譲渡契約(売買契約)」にあたります。これは、あなたが保有している「売掛金(請求書)」という資産を、ファクタリング会社に「売却」して現金化する行為です。

この取引は、民法第466条によって明確に認められています。

民法 第466条(債権の譲渡性) 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

出典:e-Gov法令検索 民法

つまり、車や不動産を売買できるのと同じように、「売掛金(債権)」も他人に売ったり譲ったりすることが法律で認められているのです。

したがって、ファクタリング自体に違法性は一切ありません。

金融庁の見解(貸金業には該当しない)

金融庁も、ファクタリング(債権の売買)自体は「貸金業(お金を貸すビジネス)」には該当しないという見解を示しています。

ただし、契約の内容があまりにも貸付に近い場合は注意が必要と呼びかけています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

出典:金融庁「ファクタリングの利用に関する注意喚起」

このように、国も「ファクタリング=債権の売買契約」であると認めています。

なぜ「違法」「怪しい」と言われるのか?2つの大きな誤解

法的に認められているサービスにも関わらず、なぜ「ファクタリングは違法だ」という噂が絶えないのでしょうか。

そこには大きく2つの原因があります。

- 「給与ファクタリング」の摘発ニュース

- 「偽装ファクタリング業者」の存在

理由1. 「給与ファクタリング」の摘発ニュース

もっとも大きな原因は、数年前に流行した「給与ファクタリング」の存在です。

これは、個人の「給料を受け取る権利(給与債権)」を買い取ると謳って現金を渡すサービスでしたが、実質的には法外な高金利での貸付であるとして、最高裁で「貸金業法違反(違法)」との判決が出ました。

- 給与ファクタリング(個人向け):違法(実質的なヤミ金)

- 事業用ファクタリング(法人・個人事業主向け):合法

この2つが混同され、「ファクタリングという名前がついているから違法なんだ」という誤解が広まってしまったのです。

現在、まともなファクタリング会社で「給与ファクタリング」を扱っているところは一社もありません。

「給料ファクタリング」については、以下の記事をご覧ください。

※当サイトでは、給料ファクタリングをあつかう業者の紹介はしておりません。

理由2. 「偽装ファクタリング業者」の存在

もう一つの理由は、ファクタリングの皮を被った「ヤミ金融業者」の存在です。

表向きは「請求書の買取」を装っていますが、契約内容をよく見ると「売掛先から入金がなかったら、あなたが代わりに払ってください」といった、実質的な「貸付(借金の返済)」を強要する特約がついているケースです。

ファクタリングの償還請求権と「ノンリコース契約」について詳しく知りたい方は、以下の記事を御覧ください。

こうした悪質業者が摘発されるニュースを見て、ファクタリング全体が怪しいと感じてしまう方が多いようです。しかし、これはあくまで「偽装業者」が違法なだけであり、真っ当なファクタリングサービスに問題があるわけではありません。

【重要】これがあったら即逃げて!違法な「偽装ファクタリング」5つの特徴

では、どうすれば合法な「優良業者」と、違法な「偽装業者(ヤミ金)」を見分けることができるのでしょうか?

以下の5つのポイントのうち、1つでも当てはまったら契約してはいけません。

売掛先が倒産した際に、利用者に支払いを求める契約は「貸付」とみなされ、ファクタリングではありません。

個人の給料(給与債権)の買取りは貸金業法違反であり、犯罪です。絶対に利用しないでください。

証拠隠滅の恐れがあります。「後で郵送する」と言われても信用してはいけません。

債権の「売買」契約に、原則として担保や保証人は不要です。融資と混同している可能性があります。

年利換算で出資法違反(高金利)になる可能性が高いです。相場は10〜20%程度です。

それぞれ、詳しく解説します。

契約書に「償還請求権」がある

もっとも重要な判断基準がこれです。

「償還請求権(ウィズリコース)」とは、万が一、売掛先(取引先)が倒産して売掛金が回収できなくなった場合に、ファクタリング会社が利用者(あなた)に対して「代わりに払ってください」と請求できる権利のことです。

- 合法なファクタリング:償還請求権なし(ノンリコース) 売掛先が倒産しても、あなたが責任を負う必要はない

- 違法な偽装ファクタリング:償還請求権あり 売掛先の倒産リスクを利用者に負わせる=「担保を取ってお金を貸している」のと同じとみなされる

契約書に「買戻し特約」「償還請求権」といった記載がある場合は、実質的な貸金契約となり貸金業登録をしていない業者がこれを行うと違法になります。

ファクタリングの償還請求権と「ノンリコース契約」について詳しく知りたい方は、以下の記事を御覧ください。

「給与ファクタリング」を扱っている

HPなどで「給料債権買取ります」「主婦・学生でもOK」といった宣伝をしている業者は、ほぼ間違いなく違法業者です。

事業用ファクタリングを行っている優良企業が、リスクの高い個人向け給与ファクタリングに手を出すことはありません。

契約書の控えを渡さない

正規の契約であれば、契約書の控えを利用者に渡す義務があります。

「後で郵送する」「控えは渡せない」などと言って契約書を渡さない業者は、違法な契約内容を証拠として残したくない意図があります。

絶対に利用しないでください。

担保や保証人を要求される

前述の通り、ファクタリングは「売買」であって「融資」ではありません。

したがって、原則として担保や保証人は不要です。「念のために代表者の連帯保証が必要」などと言われた場合は、ファクタリングを装った貸付である可能性が極めて高いです。

手数料が30%を超えている

ファクタリングの手数料自体に法律の上限はありませんが、実質的に貸付と判断された場合、利息制限法の上限(年利15〜20%)を大きく超える手数料は違法となります。

例えば、「100万円の売掛金を60万円で買い取る(手数料40%)」といったケースは、年利換算すると数百%〜数千%になることがあり、明らかに出資法違反の暴利です。2社間ファクタリングの相場(10%〜20%程度)を大きく逸脱する業者は危険です。

安全な優良ファクタリング会社を見分ける3つのポイント

違法業者を避けることは大前提ですが、せっかく利用するなら「対応が良く、手数料が安い」優良業者を選びたいものです。数あるファクタリング会社の中から、信頼できるパートナーを見つけるための3つの基準をご紹介します。

- 運営元の信頼性(所在地、代表者、HP)

- 手数料の明示と透明性

- 契約内容(2社間・3社間)の説明が丁寧か

1. 運営元の信頼性(所在地、代表者、HP)

まずは、その会社が「実在しているか」「透明性があるか」を確認しましょう。優良な業者は情報を隠す必要がないため、公式サイトに以下の情報を明記しています。

- 会社概要: 代表者名、資本金、設立年などが詳しく書かれているか

- 所在地: レンタルオフィスやバーチャルオフィスではなく、実体のあるオフィスか(Googleマップなどで検索してみるのがおすすめです)

- 固定電話: 連絡先が携帯電話番号(090など)だけになっていないか

また、「プライバシーマーク(Pマーク)」を取得している企業は、個人情報保護の体制が整っている証拠であり、信頼性が高いと言えます。

2. 手数料の明示と透明性

「手数料〇〇%〜」という表記だけでなく、上限手数料や、その他にかかる費用(事務手数料、登記費用など)についてもしっかり説明してくれる会社を選びましょう。

悪質な業者は、最初は「手数料1%〜」と安く見せておいて、契約直前に「システム利用料」や「審査料」などの名目で高額な費用を請求してくることがあります。

「最終的に手元に残る金額はいくらか」を事前にシミュレーションしてくれる業者であれば安心です。

3. 契約内容(2社間・3社間)の説明が丁寧か

ファクタリングには大きく分けて2種類の契約方式があります。

- 2社間ファクタリング: あなたとファクタリング会社の2社だけで契約/取引先に知られずに資金調達できるが、手数料はやや高め

- 3社間ファクタリング: 取引先を含めた3社で契約/手数料は安いが、取引先にファクタリングの事実が知られる

あなたの状況に合わせて、どちらの方式が最適かを親身になって提案してくれる会社は優良である可能性が高いです。逆に、メリット・デメリットの説明なしに、一方的に契約を急かしてくる業者は避けましょう。

どうしても不安な方へ:違法業者か迷った時の相談先

契約しようとしている会社が怪しい気がする……

もし契約してしまった後で違法だと気づいたらどうすればいいの?

もし少しでも不安を感じたり、トラブルに巻き込まれそうになったりした場合は、一人で抱え込まずに公的な専門機関へ相談してください。

- 金融庁「金融サービス利用者相談室」

- 金融に関する一般的な相談や、ファクタリングに関する疑問を受け付けています。

- 電話:0570-016811(平日10:00〜17:00)

- 日本貸金業協会「悪質業者検索」

- 相手の業者がヤミ金(無登録業者)として登録されていないか検索できます。また、貸金業相談・紛争解決センターにて相談も可能です。

- 各弁護士会の相談窓口

- すでに契約してしまい、法的なトラブルに発展しそうな場合は、早めに弁護士へ相談することをおすすめします。「ひまわりお悩み110番(日本弁護士連合会)」などで最寄りの弁護士を紹介してもらえます。

まとめ:正しい知識があればファクタリングは強力な味方になる

ここまで解説してきた通り、事業用ファクタリング自体は法律で認められた正当な資金調達方法であり、決して違法ではありません。

違法なのは、ファクタリングの仕組みを悪用して高金利貸付を行おうとする一部の「偽装業者(ヤミ金)」です。しかし、この記事で紹介した以下のポイントさえ押さえておけば、そうした悪質業者は簡単に見抜くことができます。

- 償還請求権(リコース)がないか確認する

- 手数料が相場(10〜20%)より高すぎないか確認する

- 契約書や会社概要がしっかりしているか確認する

銀行融資よりも審査が柔軟で、最短即日で現金化できるファクタリングは、資金繰りに悩む経営者にとって非常に強力な武器になります。「怪しいイメージ」だけで選択肢から外してしまうのは、あまりにも勿体無いことです。

ぜひ、今回ご紹介した選び方を参考に、信頼できる優良ファクタリング会社を見つけて、事業のピンチをチャンスに変えてください。